Содержание

- Что такое налоговый вычет

- Где актуален налоговый вычет за обучение

- Кто имеет право на налоговый вычет за обучение

- Как рассчитать сумму налогового вычета

- Процесс получения вычета за обучение

- Частые ошибки при оформлении

- Часто задаваемые вопросы

Уже уплаченные налоги с дохода можно вернуть: так работает вычет, который уменьшает налоговую базу.

В этой статье мы расскажем, что такое налоговый вычет, в каком случае можно его получить и что для этого необходимо.

Что такое налоговый вычет

Это возмещение, которое могут получить налоговые резиденты РФ, трудоустроенные официально и выплачивающие НДФЛ — налог на доходы физических лиц.

Работодатель проводит начисление налога на доход самостоятельно, а работники получают 87% зарплаты за вычетом пенсионных и других отчислений. Эти 13% можно вернуть, к примеру, за счет получения вычета за обучение.

Налоговый вычет на образование относится к социальным вычетам и суммируется с выплатами за спортивные секции и спортзалы, страхование и лечение. Его можно получать ежегодно. Суммы рассчитываются для каждого года отдельно.

Получить выплату можно за каждый из последних трех лет: в 2024 году можно вернуть средства за обучение, оплаченное в 2021, 2022 и 2023 годах. Для более ранних периодов сделать это не получится.

Помогаем освоить профессию с нуля и получить навыки, чтобы стать востребованным специалистом в сферах дизайна, IT и других актуальных направлениях.

Где актуален возврат налога за обучение

Список возможных трат на образование, за которое можно получить вычет, ограничен. Налоговый вычет можно запросить за обучение:

- на языковых курсах, в музыкальных и художественных школах;

- в частных школах и детских садах, а также развивающих кружках;

- в автошколах;

- на спортивных секциях;

- в вузе и колледже;

- на занятиях с официально зарегистрированным как частный преподаватель репетитором;

- на курсах профпереподготовки и повышения квалификации.

Не все учебные заведения подходят под условия для получения этих выплат. У каждого из них должна быть лицензия, подтверждающая возможность осуществления образовательной деятельности на территории РФ.

Не нужна лицензия репетиторам, но в таком случае преподаватель должен быть ИП (индивидуальным предпринимателем) с кодом ОКВЭД (Общероссийского классификатора видов экономической деятельности) «Образовательная деятельность». Оформленная самозанятость не подойдет.

Кто имеет право на налоговый вычет

Получить выплату могут налоговые резиденты РФ, но только со следующих видов доходов:

- зарплата по трудовому договору;

- перечисления по договору ГПХ;

- доход от сдачи имущества, если с него платили налоги;

- продажа имущества или получение его в дар (не относится к ценным бумагам);

- проценты по вкладам.

Не могут получить налоговый вычет:

- самозанятые, так как платят НПД — налог на профессиональный доход;

- ИП на упрощенной системе налогообложения;

- безработные.

Общие правила оформления социального налогового вычета за обучение:

- оформить его на себя можно, если вы учились по очной, дистанционной и заочной формам обучения;

- оформить его на родственника можно только в том случае, если он учится очно.

Особенности вычета за образование детей

За детей можно получить выплату только в следующих случаях:

- если собственный ребенок младше 24 лет;

- если вы попечитель, а ребенок младше 18 лет;

- если ваши бывшие подопечные и опекаемые младше 24 лет;

- если ваши сестры и братья младше 24 лет.

Дизайн-библиотека BBE

Пополняемая коллекция бесплатных и платных курсов поможет расширить компетенции, развить насмотренность, углубить знания в смежных областях, чтобы эффективнее работать и повысить свою ценность на рынке.

Как рассчитать сумму налогового вычета

Чтобы провести расчет вычета по расходам на обучение себя, родственников и ребенка, можно воспользоваться этой таблицей.

Важно помнить о нюансах:

- Если вычет за образование больше, чем максимальная база для выплат, перенести остаток на другой год нельзя.

- Получить вычет за обучение, оплаченное материнским капиталом, нельзя.

- Сумма налогового вычета за обучение не может быть больше суммы, которую вы отдали в качестве НДФЛ.

В 2024 году размер суммы, на которую рассчитывается вычет, увеличили до 150 тысяч рублей — за собственное образование или образование братьев и сестер, до 110 тысяч рублей — за образование детей и опекаемых.

Процесс получения социального вычета за обучение

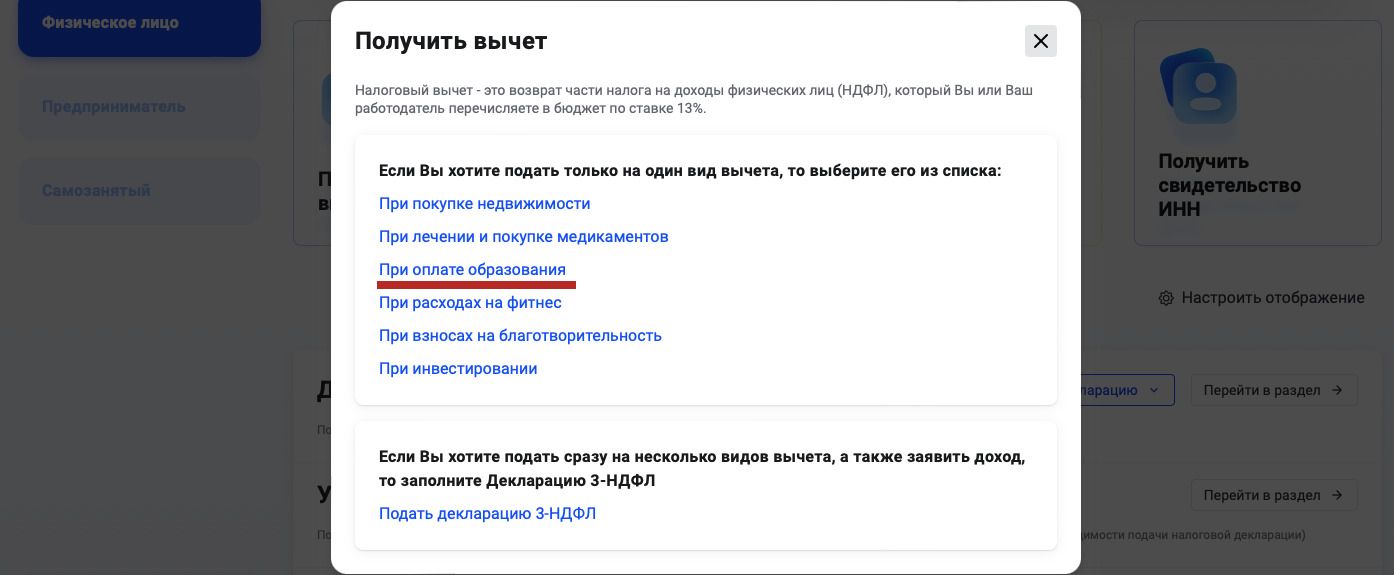

Для оформления выплат нужно заполнить декларацию 3-НДФЛ. Это можно сделать:

1. На сайте ФНС. Для этого там необходимо зарегистрироваться.

2. На «Госуслугах». Там также требуется регистрация и электронная подпись для заверения документов.

3. В налоговой. Для этого нужно предоставить весь пакет необходимых документов.

Необходимые документы

Перед подачей нужно убедиться, что собраны все документы для налогового вычета за обучение:

- Заявление, в котором указаны все данные — того, кто заявляет, и того, на кого оформляется вычет.

- Копия образовательного договора.

- Копия лицензии организации. Если в договоре уже указан ее номер, данный документ не требуется.

- Квитанции об оплате. Подойдут как электронные чеки, так и справка из организации об осуществлении оплаты, но в них должно быть указано имя плательщика.

- Справка 2-НДФЛ с места работы за отчетный год.

- Реквизиты из банка — данные счета, на который затем поступят деньги. Это должен быть счет того, кто оформляет вычет за обучение и платит налоги. Сведения третьих лиц использовать нельзя.

Для возврата на детей или братьев/сестер нужна справка об очном обучении, а также документы, подтверждающие родственные связи. Это могут быть:

- свидетельство об усыновлении или о рождении;

- акт о назначении опекуна.

Налоговая служба вправе запросить оригиналы документов.

Порядок подачи документов

Проще всего подавать бумаги в личном кабинете сайта ФНС. Также можно сделать это в налоговой и через работодателя. После подачи документов:

- сотрудники налоговой начнут камеральную проверку, срок — до 3 месяцев;

- деньги поступят на счет в течение 30 календарных дней после успешно проведенной проверки.

Те, кто правильно оформил все документы, получат всю сумму на указанный счет одним платежом.

Официальный ответ налоговой службы о том, что такое налоговый вычет за образование и как его получить, можно найти здесь. Информация регулярно обновляется.

Вебинар «Как начать карьеру в дизайне и собрать хорошее портфолио?»

Наставница годовой программы Юля Белицына — о структурировании и презентации кейсов, а также тонкостях создания портфолио.

Частые ошибки при оформлении

Многие совершают одни и те же ошибки, из-за чего не получают вычет за расходы на обучение или он поступает не сразу. Рассмотрим каждую из них.

Процесс принятия бумаг

При подаче бумаг онлайн важно не только следить за отправкой электронной формы, но и сделать запрос о получении документов. Об этом приходят сообщения на сайте ФНС, если вы там зарегистрированы.

Сбор пакета документов

Декларацию нужно подтверждать с помощью документов. Они собираются по отдельности. Лучше несколько раз перепроверить наличие бумаг, чем снова подавать заявление спустя несколько месяцев.

Заполнение суммы

Нужно помнить, какую максимальную сумму вычета за обучение детей и собственное обучение можно вернуть: это зависит не только от стоимости полученных услуг, но и от вашего прошедшего заработка.

Подача документов

Подать заявление можно онлайн из любой точки РФ, но физически бумаги нужно отдавать только в ту налоговую, которая относится к вашему адресу регистрации. В ином случае ваши документы не примут.

Если ваш фактический адрес отличается от адреса регистрации, необходимо подать документы онлайн на сайте ФНС или же отправить заказное письмо с описью на адрес инспекции, к которой вы прикреплены.

Часто задаваемые вопросы

Можно ли получить налоговый вычет за обучение, если нет официально зарегистрированного дохода?

НДФЛ уплачивается только с официальных доходов. Если у вас нет официально зарегистрированного дохода, значит вы не платите НДФЛ и, соответственно, не можете получить вычет.

За какое обучение можно получить налоговый вычет?

За любое, если у организации есть лицензия на оказание образовательных услуг.

Можно ли получить выплату, если образование было оплачено в кредит?

Форма оплаты не влияет на выплату.

Можно рассчитывать на образовательный вычет при обучении в иностранной организации?

Да, лицензией в таком случае будет ее устав.

Есть ли возможность сэкономить еще больше?

Если выплата получается больше максимальной суммы, то можно оплачивать обучение частями.

Заключение

Это, пожалуй, все, что нужно знать о том, как вернуть деньги за обучение. Сделаем краткий обзор еще раз.

Возврат за обучение относится к социальным выплатам. Он суммируется с выплатами за спортивные секции и спортзалы, страхование и лечение.

В 2023 году максимальная сумма базы составила 120 000 рублей, а для детей и родственников — 50 000 рублей. В 2024 году этот лимит увеличится: теперь он составляет 150 000 рублей и 110 000 рублей за обучение ребенка.

Не важна форма образования, главное — наличие лицензии на осуществление образовательной деятельности у организации.

Вычет за учебу оформляется в налоговой или у работодателя. Сделать это можно на протяжении последующих трех лет.